В финансовом мире понятие залога играет важнейшую роль в обеспечении кредитов и их возврата. При получении кредита заемщики часто предоставляют определенные активы в качестве гарантии, создавая обязательное соглашение с кредитором. Такое соглашение позволяет получить более выгодные условия кредитования, так как риск кредитора снижается благодаря активам, переданным в качестве залога.

Отношения между заемщиком и кредитором, или залогодателем и залогодержателем, определяются этим залоговым соглашением. В качестве залога могут выступать различные виды имущества — от недвижимости до личных вещей. Понимание природы этих активов и последствий их использования в качестве залога необходимо для тех, кто рассматривает возможность получения обеспеченного кредита.

В случае невыполнения заемщиком обязательств по погашению кредита последствия могут быть весьма серьезными. Кредитор может иметь право наложить арест на заложенное имущество, превратив его в актив для покрытия непогашенного долга. Точный процесс и возможные последствия зависят от конкретных условий кредита и стоимости залога. Изучив нюансы залога, заемщики смогут принимать обоснованные решения и лучше управлять рисками, связанными с обеспеченным кредитованием.

Определение термина «залог» — что это такое?

Понятие залога связано с обеспечением кредита путем передачи в залог какого-либо актива. Когда заемщик обращается за кредитом, кредитор может потребовать гарантии того, что кредит будет возвращен. Такая гарантия часто выражается в виде имущества или активов, предоставляемых заемщиком, которые служат гарантией для кредитора. Если заемщик не выполняет свои обязательства, кредитор получает право наложить арест на заложенный актив.

Залог служит ключевым элементом различных финансовых соглашений. Он может включать в себя различные виды имущества, начиная от жилой недвижимости и заканчивая ценными личными вещами. Лицо, предлагающее актив, называемое залогодателем, соглашается на эти условия, чтобы обеспечить необходимые средства. Взамен кредитор, или обеспеченная сторона, удерживает долю в активе до полного погашения долга.

Невозможность погашения кредита означает, что кредитор может завладеть заложенным имуществом. Этот процесс призван защитить интересы кредитора и одновременно предоставить заемщику возможность получить финансирование. Понимание нюансов залога необходимо каждому, кто рассматривает этот вид финансового соглашения, поскольку последствия невыполнения обязательств по выплате могут быть значительными.

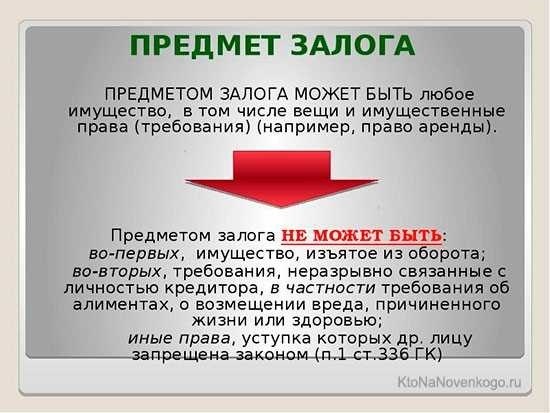

Предмет залога и его особенности

В контексте обеспечения кредита предмет залога играет важнейшую роль. Это имущество, передаваемое заемщиком в залог, обеспечивает права кредитора в случае невыполнения заемщиком обязательств по возврату кредита. Оно служит формой гарантии, давая кредитору чувство уверенности при предоставлении займа.

Обеспечение может быть самым разнообразным, включая как материальные, так и нематериальные активы. Выбор залога зависит от множества факторов, таких как стоимость объекта и его ликвидность.

- Виды залога: Активы, используемые в качестве залога, могут варьироваться от недвижимости и транспортных средств до финансовых инструментов, таких как акции или облигации. Стоимость залога часто определяет сумму кредита, которая может быть обеспечена.

- Переход права собственности: В то время как залог остается у заемщика (залогодателя), кредитор (залогодержатель) имеет право потребовать актив в случае невыполнения условий кредита. Это гарантирует, что кредитор сможет вернуть непогашенный долг, продав залог в случае необходимости.

- Юридические аспекты: Права и обязанности обеих сторон обычно излагаются в юридическом соглашении, в котором четко прописаны действия, которые могут быть предприняты в случае невыполнения заемщиком своих обязательств. Это соглашение имеет решающее значение для защиты интересов как заемщика, так и кредитора.

Уникальность залога заключается в его способности уравновешивать интересы как заемщика, так и кредитора. Он выступает в качестве защитной меры для кредитора и одновременно позволяет заемщику получить доступ к средствам, которые в противном случае могли бы быть недоступны.

Последствия неуплаты по залогу

Когда заемщик не выполняет свои кредитные обязательства, в отношении заложенного имущества начинаются определенные действия. Понимание последствий для актива, связанного с кредитом, крайне важно для обеих сторон. Судьба залога определяется различными факторами, включая характер имущества и условия, установленные кредитором.

Если заемщик (залогодатель) перестает выполнять свои платежные обязательства, кредитная организация (залогодержатель) получает право вступить во владение заложенным имуществом. Как правило, этот процесс включает в себя продажу залога для возмещения непогашенного долга. В некоторых случаях кредитор может принять право собственности на имущество, особенно если речь идет о жилой или коммерческой недвижимости. Такие действия обычно прописываются в первоначальном кредитном договоре и соответствуют правовым нормам, регулирующим выдачу обеспеченных кредитов.

Важно отметить, что заемщик теряет свои права на заложенное имущество, как только кредитор инициирует эти меры. Залоговый актив больше не находится под контролем заемщика, поскольку на него теперь распространяются действия кредитора по взысканию. Эти действия могут включать продажу актива на аукционе или поиск других способов его ликвидации, чтобы кредитор смог вернуть оставшуюся часть долга. Специфика этого процесса может варьироваться, но потеря залога является окончательным результатом.

Комментарии и отзывы 2

При обсуждении тонкостей обеспеченного кредита важно учитывать мнение тех, кто уже сталкивался с этой сложной ситуацией. Многие люди поделились своим опытом и мыслями, рассказав о нюансах работы с активами, переданными в залог в качестве обеспечения. Ниже приведены мнения заемщиков и финансовых экспертов о том, как функционируют эти соглашения и какие проблемы могут возникнуть.

Отзыв пользователя: «Однажды я использовал свою жилую недвижимость в качестве обеспечения банковского кредита. Хотя мне удалось погасить кредит в срок, процесс был стрессовым. Понимание специфических обязанностей и рисков имеет решающее значение, прежде чем брать на себя обязательства».

Комментарий эксперта: «Ключевая особенность этого вида договора — передача кредитору прав на заложенный актив. Если заемщик не выполняет свои обязательства, держатель залогового права может предъявить права собственности на актив. Это подчеркивает важность тщательной оценки своих возможностей по выполнению условий погашения кредита перед заключением подобных соглашений».

Отзывы пользователей: «Очень важно знать, кто владеет правами на ваш актив. В моем случае банк был залогодержателем, и это существенно повлияло на порядок работы с кредитом».

Заключительные размышления: Будь то личное имущество или недвижимость, ставки высоки. Последствия неуплаты могут привести к потере ценных активов, поэтому перед заключением таких договоров необходимо полностью разобраться во всех деталях.

Понятие залога, виды и что может быть использовано в качестве залога

Обеспечивая кредит, заемщик предоставляет гарантию, обеспечивающую возврат кредита. Эта гарантия, часто называемая залогом, служит защитой для кредитора. Если долг не будет возвращен, кредитор может завладеть залоговым имуществом.

Существует несколько видов залога, которые могут быть предложены в зависимости от характера кредита и требований кредитора. К распространенным типам относятся движимое имущество, например автомобили, и недвижимое имущество, например жилая недвижимость. В некоторых случаях могут использоваться даже финансовые активы, такие как акции или сберегательные счета.

Имущество, переданное в залог заемщиком, известным как залогодатель, становится обеспеченным активом для кредитора, также известного как залогодержатель. Главной особенностью залога является его способность быть превращенным в средства для покрытия непогашенного кредита, если заемщик не сможет произвести выплаты. Выбор залога часто зависит от типа кредита и условий, согласованных с банком.

Очень важно понимать специфику заложенного актива и связанных с ним обязательств. И кредитор, и заемщик должны четко понимать условия, чтобы избежать конфликтов в будущем. Отзывы и комментарии предыдущих заемщиков могут дать представление о том, как обычно оформляются договоры залога и чего следует ожидать при работе с обеспеченными кредитами.

Понятие залога, виды и что может быть использовано в качестве залога

Залог играет важную роль в финансовых соглашениях, выступая в качестве меры безопасности, обеспечивающей выполнение обязательств. Понимание нюансов этого термина может помочь как кредиторам, так и заемщикам более эффективно ориентироваться в своих соглашениях. Он подразумевает юридическое соглашение, в рамках которого заемщик передает в залог актив для обеспечения кредита или других кредитных средств. Если заемщик не выполняет свои платежные обязательства, кредитор может потребовать заложенный актив, чтобы вернуть непогашенную сумму.

Существует несколько видов залога, каждый из которых имеет свои особенности:

- Недвижимость: К ней относятся жилые объекты, коммерческие здания и земля. Она часто используется из-за своей высокой стоимости и стабильности.

- Личное имущество: В качестве залога могут выступать такие активы, как автомобили, ювелирные изделия и предметы искусства. Как правило, они более ликвидны, но их стоимость может варьироваться.

- Финансовые активы: Акции, облигации и сберегательные счета могут быть заложены в качестве обеспечения. Эти активы оцениваются с учетом рыночных условий и финансовой стабильности.

Активы, используемые в качестве обеспечения, могут варьироваться в зависимости от соглашения и типа кредита. Когда физическое или юридическое лицо выступает в качестве залогодателя, оно соглашается заложить свои активы для обеспечения своих кредитных обязательств. Это может быть что угодно — от недвижимости до финансовых ценных бумаг.

Если заемщик не выполняет свои обязательства по выплатам, кредитор имеет право наложить арест на заложенное имущество. Этот юридический процесс гарантирует, что кредитор сможет вернуть часть или всю сумму задолженности. Обеим сторонам важно понимать последствия и соответствующим образом управлять своими обязательствами.

Что такое залог и как он работает

Залог служит важнейшим финансовым инструментом в различных сделках, обеспечивая безопасность для кредиторов и уверенность для заемщиков. По сути, это передача прав собственности на определенные активы кредитору в качестве гарантии по кредиту. Если заемщик не выполняет свои платежные обязательства, кредитор имеет право изъять залог, чтобы вернуть непогашенную сумму. Этот механизм гарантирует, что обе стороны четко понимают свои обязанности и риски, связанные с ними.

Вот некоторые ключевые аспекты функционирования залога:

| Термин | Определение |

|---|---|

| Залог | Актив, заложенный заемщиком для обеспечения кредита, который может быть конфискован кредитором в случае невыполнения заемщиком своих обязательств. |

| Держатель залога | Кредитор или организация, которая держит залог в качестве обеспечения кредита. |

| Поставщик залога | Заемщик, предлагающий активы для обеспечения кредита. |

| Актив | Имущество или предмет, заложенный в качестве обеспечения, который может включать недвижимость, транспортные средства или другие ценные вещи. |

| Дефолт | Несоблюдение условий оплаты, оговоренных в кредитном договоре. |

Тип актива, используемого в качестве залога, может быть различным и включать недвижимость, транспортные средства или другие ценные вещи. Конкретные характеристики залога, такие как его стоимость и тип, могут повлиять на условия кредита и решение кредитора. В случае если заемщик не соблюдает график платежей, кредитор может потребовать залог в счет погашения невыплаченной суммы. Поэтому понимание нюансов залога необходимо для обеих сторон, участвующих в процессе кредитования.

Кто такие залогодатель и залогодержатель

В контексте сделок с обеспечением участвуют две ключевые роли: залогодатель и залогодержатель. Понимание этих ролей имеет решающее значение для понимания того, как функционируют соглашения о залоге и какие обязанности и права имеет каждая из сторон. Залогодатель — это физическое или юридическое лицо, предоставляющее актив в качестве обеспечения долга или обязательства. С другой стороны, залогодержатель — это сторона, получающая актив в качестве гарантии исполнения обязательства. Каждая роль играет свою роль в договоре о залоге, влияя на то, как заложенный актив будет использоваться, если основной долг не будет погашен.

Проще говоря, залогодатель — это тот, кто предлагает свое имущество в качестве залога. Это могут быть различные виды активов, такие как недвижимость, транспортные средства или финансовые ценные бумаги. Залогодержатель, как правило, кредитор или финансовое учреждение, имеет право потребовать заложенный актив, если залогодатель не выполняет свои обязательства по погашению долга. Понимание этих ролей помогает ориентироваться в сложностях залоговых соглашений и обеспечивает осведомленность обеих сторон об их правах и обязанностях.

| Роль | Описание |

|---|---|

| Залогодатель | Физическое или юридическое лицо, предлагающее актив в качестве обеспечения долга. |

| Залогодержатель | Сторона, которая получает и удерживает актив в качестве обеспечения долга. |

И залогодатель, и залогодержатель должны понимать свои права и обязанности, чтобы процесс прошел гладко. Залогодатель должен знать о последствиях невыполнения обязательств, поскольку это может привести к тому, что залогодержатель предъявит претензии на имущество. И наоборот, залогодержатель должен обращаться с заложенным имуществом бережно и в соответствии с условиями договора. Правильная коммуникация и документация являются ключом к эффективному управлению этими отношениями.

Что происходит с залогом, когда вы не погашаете кредит

Когда заемщик не выполняет свои обязательства по погашению кредита, судьба залога становится предметом серьезного беспокойства. Залог, часто ценное имущество или активы, заложенные для обеспечения кредита, подвергается риску в случае невыполнения заемщиком своих обязательств. Понимание последствий дефолта может прояснить, чего следует ожидать в подобных ситуациях.

Банк или кредитор, называемый держателем залога, имеет определенные права на заложенные активы. Вот как обычно развиваются события:

- Арест активов: Кредитор может начать процесс ареста залогового имущества в случае просрочки выплат. Это означает, что имущество или активы, используемые в качестве обеспечения кредита, могут быть изъяты банком.

- Обращение взыскания: В отношении недвижимости или жилых объектов может быть начата процедура обращения взыскания. Этот юридический процесс позволяет кредитору продать имущество, чтобы вернуть невыплаченную сумму кредита.

- Репоссинг: В случае с движимым имуществом, таким как транспортные средства, может возникнуть репоссессия. Кредитор может вернуть и продать эти активы, чтобы покрыть непогашенный долг.

- Влияние на кредитоспособность заемщика: Невозможность погасить кредит и потеря залога могут серьезно повлиять на кредитную историю заемщика, затруднив получение кредита в будущем.

Каждый вид залога, будь то жилье, автомобиль или другое ценное имущество, имеет свои особые юридические и финансовые последствия. Процесс может варьироваться в зависимости от политики кредитора и правовой базы, регулирующей залог.

Изучение условий кредитного договора и понимание прав и процедур кредитора может помочь заемщикам более эффективно преодолевать последствия дефолта.