В условиях постоянно меняющегося ландшафта налогообложения соблюдение налоговых требований имеет решающее значение для любого бизнеса. Обеспечение точности и актуальности налоговых деклараций может уберечь вас от возможных штрафов и споров. В этой статье мы рассмотрим основные аспекты, которые бухгалтеры и налогоплательщики должны учитывать при устранении расхождений или уточнений, запрашиваемых налоговыми органами.

Точное ведение учета и глубокое понимание налогового законодательства имеют первостепенное значение. При возникновении расхождений необходимо проверить детали ваших договоров и финансовые документы, чтобы убедиться, что указанные суммы соответствуют заявленным. Например, разница между заявленными суммами и суммами, рассчитанными в налоговой документации, часто вызывает вопросы, требующие четких и ясных объяснений.

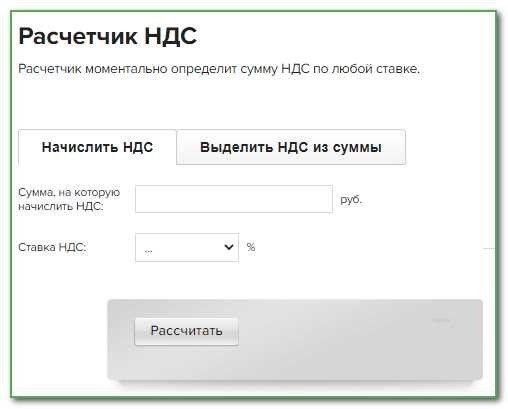

Налогоплательщикам необходимо помнить о любых изменениях в налоговых ставках и правилах, особенно по мере приближения таких важных дат, как начало 2025 налогового года. Информация, представленная в ваших налоговых документах, должна отражать эти изменения, гарантируя, что все правильно рассчитано и верно указано. Учет этих ключевых моментов и использование таких инструментов, как налоговые калькуляторы, позволит вам обеспечить точность и соответствие ваших налоговых деклараций установленным требованиям.

Мы также рекомендуем регулярно просматривать надежные налоговые справочники, поскольку в них содержатся важные сведения о действующем законодательстве и практические советы по эффективному управлению налогами. Доступ к актуальным ресурсам необходим для того, чтобы быть в курсе последних изменений и гарантировать, что ваши налоговые декларации соответствуют всем необходимым требованиям.

Формализованный ответ на налоговый запрос по НДС — особенности

При решении налоговых вопросов, особенно связанных с НДС, бухгалтерам важно точно ориентироваться в сложностях налогового кодекса. Понимание точных требований и того, как эффективно отвечать на налоговые запросы, имеет решающее значение для того, чтобы избежать потенциальных проблем с налоговыми органами. Здесь мы описываем важнейшие шаги, которые необходимо предпринять для обеспечения соответствия и точности процесса.

- Тщательно изучите специфику запроса. Убедитесь, что все детали, включая сумму и соответствующий налоговый период, четко понятны.

- Проверьте договоры и соглашения, связанные с проверяемыми сделками. Любые расхождения между тем, что было заявлено, и тем, что указано в договорах, могут привести к осложнениям.

- Проверьте точность декларации по НДС. В том числе убедитесь, что все налогооблагаемые суммы были указаны правильно и что расчет НДС соответствует требованиям законодательства.

- Подготовьте необходимые пояснения и подтверждающие документы. Любые различия или изменения по сравнению с предыдущими декларациями должны быть тщательно обоснованы.

- Обновите все записи и проводки, которые могут повлиять на налоговый запрос. Убедитесь, что ваше бухгалтерское программное обеспечение и записи отражают правильные данные в соответствии с последними изменениями в налоговом законодательстве.

- Используйте доступные инструменты, такие как калькуляторы НДС или налоговые справочники, чтобы перепроверить цифры. Это поможет убедиться, что при первоначальной подаче декларации не было допущено ошибок.

- Подайте необходимые исправления или пояснения в установленный срок. Несвоевременная подача может привести к штрафам, поэтому своевременность является ключевым фактором.

В общем, процесс рассмотрения налогового запроса включает в себя тщательную подготовку, тщательное документирование и своевременную коммуникацию. Бухгалтеры должны тщательно проверять все аспекты своих отчетов и записей, чтобы убедиться, что они полностью соответствуют налоговому законодательству на 2025 год и последующие годы.

Шаг 1 — Проверка декларации

Прежде чем двигаться дальше, необходимо тщательно изучить декларацию. Это позволит убедиться в том, что все показатели точны, последовательны и соответствуют действующим налоговым правилам. Понимание ключевых аспектов декларации поможет избежать ошибок, которые могут привести к осложнениям в дальнейшем.

Во-первых, проверьте правильность расчета налоговой базы. Воспользуйтесь калькулятором и сверьтесь с последним справочником по налогам, чтобы убедиться в точности всех сумм, подлежащих налогообложению. Обратите особое внимание на изменения, вводимые в 2025 году, поскольку они могут повлиять на то, как облагаются определенные суммы.

Затем проверьте записи, чтобы убедиться, что заявленные суммы соответствуют суммам, указанным в соответствующих контрактах или соглашениях. В частности, проверьте, соответствуют ли суммы сверху (т. е. до вычетов) тем, что отражены в бухгалтерском учете.

Также важно перепроверить все внесенные поправки и уточнения. Включение дополнительных пояснений, если это необходимо, может сыграть важную роль в освещении конкретных аспектов декларации. Это могут быть различия в налогооблагаемых суммах или корректировки по конкретным операциям.

Наконец, убедитесь, что в декларации точно отражены все изменения в налоговом законодательстве, вступившие в силу в этом году. В 2025 году было введено несколько новых положений, которые могут повлиять на порядок исчисления налогов. Важно обновить свои записи соответствующим образом, чтобы избежать любых расхождений.

Шаг 2 — Предоставление пояснений

На этом этапе необходимо предоставить подробные разъяснения, которые касаются выявленных расхождений. Хорошо структурированное объяснение поможет обеспечить понимание и точное применение необходимых корректировок. Этот этап включает в себя проверку всех точек данных, перекрестные ссылки на записи и подтверждение того, что вся соответствующая информация отражена точно.

- Сначала изучите соглашения и контракты, относящиеся к рассматриваемым операциям. В том числе проверьте, не вносились ли в 2025 году или ранее какие-либо изменения, которые могут повлиять на расчеты.

- Затем используйте доступные инструменты, например калькулятор или справочник, чтобы убедиться, что налогооблагаемые суммы указаны правильно. Обратите особое внимание на любые расхождения между заявленными суммами и теми, что отражены в документации.

- Кроме того, убедитесь, что информация, представленная в отчетах, соответствует заявленным суммам. Это означает проверку соответствия всех записей требуемым стандартам документации.

- Наконец, четко укажите суммы, не подлежащие налогообложению, и объясните, почему эти суммы исключены из налогообложения. Это включает в себя указание причин любых расхождений между заявленными и фактическими суммами.

Правильное представление этих объяснений не только обеспечивает соблюдение требований, но и помогает избежать возможных проблем в процессе проверки. Убедитесь, что все пункты подкреплены надлежащей документацией, чтобы способствовать гладкому и эффективному урегулированию.

Включая НДС или исключая НДС — что это значит

Понимание разницы между понятиями включая НДС и исключая НДС имеет решающее значение для точности финансовых операций, особенно когда речь идет о выставлении счетов-фактур и налоговой отчетности. Это различие играет ключевую роль в том, как рассчитывается конечная сумма и как она согласуется с налоговыми обязательствами предприятий.

- Включение НДС означает, что налог на добавленную стоимость уже является частью общей цены. Указанная сумма представляет собой полную сумму, которую необходимо заплатить, покрывая как стоимость товара/услуги, так и налог.

- Без учета НДС означает, что налог не включен в указанную цену. НДС должен быть рассчитан отдельно и добавлен к базовой сумме.

Знание того, какой термин применяется в вашей ситуации, обеспечивает точное ценообразование и соблюдение налогового законодательства, особенно при составлении или пересмотре договоров. Неправильное понимание этих терминов может привести к расхождениям в налоговых декларациях, что чревато начислением пеней и штрафов.

При составлении финансовых документов необходимо четко указывать, указаны ли цены с учетом или без учета НДС. Бухгалтерам и владельцам бизнеса следует проверять правильность обозначения всех соответствующих договоров и счетов-фактур, чтобы избежать путаницы и обеспечить надлежащее оформление налоговой документации.

Например, в 2025 году, по мере развития налогового законодательства, последствия этих терминов могут измениться, что повлияет на порядок расчета и отражения налогов в отчетности. Поэтому постоянное ознакомление с последними налоговыми правилами и использование таких инструментов, как калькуляторы НДС, может быть полезным.

Таким образом, правильная интерпретация и применение терминов с учетом НДС или без учета НДС крайне важны для точного ведения бухгалтерского учета и соблюдения законодательства. Обращая внимание на эти детали, предприятия могут избежать распространенных ошибок при составлении налоговой отчетности и обеспечить бесперебойную финансовую деятельность.

НДС не применяется

Понимание ситуаций, в которых налог на добавленную стоимость не применяется, имеет решающее значение для правильного составления финансовой отчетности. В этом разделе описаны сценарии, когда операции освобождаются от уплаты этого налога, и дана ясность в отношении того, когда такие освобождения имеют место и как они должны отражаться в бухгалтерской отчетности.

1. Операции, освобожденные от налога: Определенные операции, указанные в налоговом кодексе, не облагаются НДС. Например, часто исключаются услуги, связанные со здравоохранением, образованием и финансовыми операциями. Чтобы обеспечить соблюдение законодательства, важно проверить эти операции по справочнику налоговых освобождений и включить в налоговую декларацию только соответствующие записи.

2. Различия в применении: Важно отметить различие между операциями, освобожденными от НДС, и операциями, исключенными из НДС. Первые относятся к операциям, где налог не взимается вообще, а вторые — к случаям, когда НДС включен в общую сумму, но рассчитывается поверх базовой суммы. Бухгалтеры должны точно отражать это различие в финансовой отчетности, особенно при расчете окончательного налогового обязательства.

Кроме того, следует внимательно следить за любыми изменениями в законодательстве, например, теми, которые ожидаются в 2025 году, поскольку они могут повлиять на то, какие операции считаются освобожденными от налога. Бухгалтерам следует ознакомиться с последними изменениями в налоговом законодательстве, чтобы обеспечить правильное применение освобождений.

Таким образом, определение случаев, когда НДС не применяется, требует глубокого понимания законодательной базы, тщательного изучения договоров и точного ведения учета для предотвращения ошибок в налоговой декларации.

Как правильно указать НДС в договоре >

Указание правильных реквизитов НДС в договоре имеет решающее значение для предотвращения расхождений и обеспечения соответствия действующему налоговому законодательству. Правильное оформление документации не только проясняет налоговые обязательства обеих сторон, но и помогает предотвратить возможные финансовые конфликты.

Шаг 1: Понимание применения НДС — Прежде чем указывать НДС в договоре, необходимо определить, облагается ли данная сделка НДС. В договоре должно быть четко указано, включает ли цена НДС или его нужно добавлять сверху. Это различие крайне важно, поскольку оно влияет на общую сумму, подлежащую уплате клиентом.

Шаг 2. Правильно укажите НДС в договоре — После подтверждения применимой ставки НДС она должна быть четко указана в договоре. Например, если НДС должен быть добавлен к согласованной цене, в договоре должен быть пункт Цена не включает НДС, который добавляется сверху по ставке [указанный процент]. В противном случае, если НДС включен в цену, в договоре следует указать: Цена включает НДС по ставке [указанный процент].

Шаг 3: Укажите коды НДС и информацию о налогоплательщике — Также важно указать соответствующие коды НДС и включить идентификационную информацию налогоплательщика. Это обеспечивает прозрачность и облегчает отслеживание и подтверждение сделки в соответствии с налоговым законодательством.

Шаг 4: Учет возможных изменений — В случае изменения ставок НДС или налогового законодательства в договор следует включить пункт о том, как эти изменения повлияют на согласованную сумму. Это предотвращает споры и гарантирует, что обе стороны готовы скорректировать финансовые условия в случае необходимости.

Следуя этим шагам и тщательно указывая НДС в договоре, вы сможете избежать распространенных подводных камней и убедиться, что все стороны четко понимают свои налоговые обязательства. Для получения дополнительных разъяснений по расчету НДС воспользуйтесь онлайн-калькулятором НДС или обратитесь к налоговому справочнику, который поможет составить соответствующие положения.

НСР сверху и включая НСР: В чем разница?

Понимание различий между НСР сверху и НСР включая имеет решающее значение для предприятий и бухгалтеров. Оно влияет на то, как составляются договоры, как рассчитываются платежи и как составляются налоговые декларации. В этом разделе мы рассмотрим основные различия и последствия этих двух подходов к расчету НСР.

При применении метода НСР сверху налог добавляется к базовой сумме, что означает увеличение общей суммы платежа на сумму налога. Этот метод часто используется, когда базовая цена услуги или товара четко определена, а НСР рассчитывается отдельно.

И наоборот, НСР включая означает, что НСР уже является частью общей цены. Сумма, указанная в договоре или счете-фактуре, включает налог. Для налогоплательщиков такой подход требует тщательного расчета, чтобы убедиться, что уплачена правильная сумма налога и что она точно отражена в декларации.

В 2025 году, в связи с возможными изменениями в налоговом законодательстве, важно правильно различать эти термины, чтобы соответствовать последним требованиям. Правильное понимание поможет избежать неверного толкования, которое может привести к ошибкам в финансовых отчетах и налоговых декларациях.

Бухгалтерам следует знать, что НСР сверху обычно означает, что налог рассчитывается дополнительно, в то время как НСР включая означает, что налог входит в общую стоимость. Использование калькулятора или справочника может быть полезным для обеспечения точности этих расчетов.

НДС сверху и „НДС включен“ — в чем разница?

При составлении договоров и расчете налогов важно понимать, как НДС отражается в общей сумме. Это различие может повлиять как на конечную цену, так и на сумму налога к уплате. Давайте разберемся, что означает, когда НДС либо сверху, либо включен в цену.

| Термин | Значение |

|---|---|

| НДС сверху | Это означает, что сумма НДС добавляется отдельно к базовой цене. Указанная сумма не включает налог, поэтому для расчета общей стоимости необходимо добавить НДС. |

| НДС включен | Это означает, что НДС уже включен в общую сумму. Указанная цена включает в себя как базовую стоимость, так и НДС, и не требует дополнительных расчетов. |

Для бухгалтеров понимание того, указан ли НДС сверху или включен в общую сумму, имеет решающее значение для правильной отчетности и уплаты налогов. В зависимости от того, как НДС представлен в договорах, подход к его расчету будет отличаться. Всегда проверяйте, как указан налог, чтобы обеспечить точное соблюдение требований и правильное финансовое планирование.

Калькулятор для расчета НДС сверху и НДС, включенного в общую сумму

Понимание различий между НДС, начисляемым поверх цены, и НДС, включаемым в общую сумму, может иметь решающее значение для точного учета и соблюдения требований. Эти методы влияют на то, как НДС рассчитывается и отражается в финансовых документах, влияя как на процесс расчета, так и на итоговые цифры в налоговых декларациях.

НДС сверху — это ситуация, когда НДС добавляется к базовой цене товара или услуги. Например, если товар стоит 100 долларов, а ставка НДС составляет 20 %, общая сумма к оплате составит 120 долларов. В этом случае сумма НДС явно добавляется к базовой цене.

VAT Included in Total , с другой стороны, означает, что НДС уже включен в общую цену товара или услуги. Если товар продается по цене 120 долларов, и эта сумма включает 20 % НДС, то базовая цена без НДС составляет 100 долларов. Расчет здесь заключается в определении части НДС из общей цены.

При подготовке финансовых документов или налоговых деклараций важно точно применять эти методы в соответствии с условиями соглашения или договора. Убедитесь, что ваше бухгалтерское программное обеспечение или ручные расчеты отражают правильный подход, чтобы избежать расхождений в налоговых отчетах.

Для получения подробной информации проконсультируйтесь с налоговым консультантом или воспользуйтесь надежным калькулятором НДС, чтобы определить, как применяется НДС в различных сценариях. Это поможет привести вашу финансовую практику в соответствие с действующим законодательством и внести необходимые коррективы.

НДС не указан в договоре

Когда в договоре не упоминается налог на добавленную стоимость (НДС), возникает ряд последствий и соображений. Отсутствие этой информации может привести к путанице в отношении налоговых обязательств как для предприятия, так и для налоговых органов. Очень важно понимать, как этот недосмотр может повлиять на финансовую отчетность, соблюдение требований и общий процесс налогообложения.

В случае если НДС не указан в договоре, важно определить, как действовать в этом случае. Предприятиям следует проверить свои договоры и оценить, должен ли был быть включен НДС, исходя из типа сделки и местного налогового законодательства. Для обеспечения точности налоговой отчетности и соблюдения требований законодательства необходимо придерживаться надлежащей практики бухгалтерского учета.

| Год | Налоговые последствия |

|---|---|

| 2025 | Любые изменения или дополнения к налоговому законодательству в текущем году могут повлиять на порядок учета НДС в договорах. |

| 2024 | Проверьте текущие контракты на предмет их соответствия последним требованиям по НДС. |

Для правильной работы предприятиям следует использовать налоговый калькулятор для расчета суммы НДС, если она не указана в договоре. Для приведения в соответствие с действующим налоговым законодательством рекомендуется проконсультироваться с налоговым консультантом или бухгалтером. Бухгалтер может дать рекомендации по правильному отражению НДС в финансовой отчетности и при необходимости скорректировать контракты.

Кроме того, во избежание недоразумений убедитесь, что в договоре четко прописаны налоговые обязательства. Это включает в себя понимание того, включен ли НДС в общую сумму или он должен быть добавлен отдельно. Правильная документация и корректировки помогут обеспечить соблюдение требований и избежать возможных проблем с налоговыми органами.

Изменения для бухгалтеров в 2025 году

В 2025 году в сфере бухгалтерского учета ожидаются значительные изменения, которые повлияют на то, как бухгалтеры будут справляться со своими задачами. Эти изменения будут связаны с новыми правилами и процедурами, которые потребуют пристального внимания. Понимание этих изменений будет иметь решающее значение для соблюдения требований и эффективного ведения финансовой документации.

Одним из ключевых обновлений является корректировка стандартов отчетности. Бухгалтерам необходимо будет обеспечить точное указание различных деталей в своих отчетах. Это включает в себя предоставление точных цифр и соблюдение новых правил, касающихся документирования налогооблагаемых операций.

Кроме того, может измениться доступ к некоторым финансовым инструментам и ресурсам. Например, калькулятор и справочные материалы, используемые для расчета налогов, могут претерпеть изменения, что повлияет на порядок заполнения и подачи деклараций. Бухгалтерам необходимо будет ознакомиться с этими изменениями, чтобы эффективно ориентироваться в обновленных требованиях.

Кроме того, будет заметна разница в способах обработки данных и представления отчетности. Бухгалтеры должны изучить новые рекомендации и убедиться, что все записи точны и соответствуют обновленным правилам. Это включает в себя тщательную оценку того, как оценивается и документируется каждая операция.

Наконец, важно оставаться в курсе этих изменений, регулярно обращаясь к обновленным материалам и ресурсам. Обязательно ознакомьтесь с новыми директивами и проверьте все несоответствия в процедурах отчетности, чтобы избежать потенциальных проблем.