Ведение и представление финансовой отчетности по физическим лицам требует четкого понимания налогового законодательства и эффективного использования инструментов учета. В условиях постоянно меняющегося налогового законодательства крайне важно быть в курсе последних обновлений и обеспечивать точность ввода данных в документацию, связанную с налогообложением. В этом разделе мы расскажем вам о ключевых аспектах этого процесса и выделим наиболее важные моменты, о которых следует помнить.

В этом руководстве вы узнаете, как правильно отразить финансовую информацию в системе управления налогообложением, например в «1С:Бухгалтерии 8», обеспечив соответствие текущим налоговым требованиям. В следующих параграфах будут описаны различные периоды ведения учета, показано, как работать с уведомлениями и документами, а также где и когда подавать необходимые налоговые формы.

В зависимости от налогового периода вы узнаете, как составлять отчеты с учетом неиспользованных налоговых льгот и других важных факторов. Мы также рассмотрим, как управлять проводками за разные месяцы и почему точное ведение учета важно для соблюдения сроков уплаты налогов. Практические примеры и таблицы проиллюстрируют правильные процедуры и помогут вам избежать распространенных ошибок при управлении налогами.

Наконец, в этом разделе вы найдете ответы на часто задаваемые вопросы о подаче налоговых форм, в том числе о том, как пользоваться официальными сервисами для подачи налоговых документов и что делать в случае пропуска сроков. К концу этого руководства вы будете иметь полное представление о том, как эффективно решать задачи, связанные с налогообложением, обеспечивая соблюдение всех требований законодательства.

Подача налоговой отчетности для физических лиц

Ведение точного налогового учета имеет решающее значение для предотвращения юридических последствий. Когда речь идет об организации необходимой документации, важно понимать конкретные сроки, формы и процедуры. В этом разделе описаны ключевые аспекты, которые необходимо учитывать, чтобы ваш процесс соответствовал действующим нормам.

Согласно последним рекомендациям на 2025 год, изменилось количество месяцев, включаемых в период, и конечная дата подачи. Вы должны быть в курсе этих изменений, чтобы избежать штрафов. Например, максимальный срок подачи некоторых документов был сокращен. Если эти сроки будут пропущены, могут быть наложены значительные штрафы.

Внесение правильных данных в налоговые регистры также крайне важно. В зависимости от вида дохода, используемой системы (например, 1С) и количества детей у сотрудника, суммы могут отличаться. Следите за тем, чтобы информация в налоговых уведомлениях была точной и подавалась вовремя, чтобы избежать ошибок в удержанном налоге (НДФЛ).

При подготовке документов важно понимать различные этапы подачи. Каждый шаг, от ввода данных до подачи, должен быть тщательно проработан. Для тех, кто использует «1С», введен новый сервис, помогающий справиться с этими задачами. Этот сервис обеспечивает актуальность налоговых регистров и включение в них всех необходимых данных.

Важна также периодичность представления этих записей. Изменения в налоговом законодательстве теперь требуют обновления данных не реже двух раз в период. Если обнаружены неиспользованные налоговые вычеты, их следует немедленно оформить. Понимание этих нюансов поможет избежать любых потенциальных проблем с налоговыми органами.

Наконец, убедитесь, что вы знаете, какие именно документы необходимо подавать, а также в каком порядке они должны быть поданы. Несоблюдение этих правил может привести к осложнениям в налоговом управлении. В этом разделе мы расскажем вам о необходимых шагах и поможем сориентироваться в вопросах, которые могут возникнуть в процессе.

Формы документов

Правильный документооборот необходим для обеспечения точности отчетности и соблюдения правовых норм. Для облегчения этого процесса используются различные формы, каждая из которых служит определенной цели в зависимости от характера информации и периода, который она охватывает. Очень важно понимать, когда и как использовать эти формы, чтобы избежать возможных штрафов.

В 2025 году формат форм будет обновлен, в них появятся новые поля, отражающие изменения в налоговых кодексах и методах расчета. В формах также появятся места для внесения данных об удержанных и уплаченных налогах, а также сведений о вычетах и пособиях для сотрудников, например, на детей. Новые формы необходимо будет подавать в сроки, установленные регулирующими органами.

В программное обеспечение «1С», которое обычно используется для расчета заработной платы и управления персоналом, будут включены новые форматы документов, что упростит формирование необходимых отчетов. В формах также будут указаны штрафы, связанные с неправильным или несвоевременным представлением документов. При заполнении форм необходимо следить за правильностью расчета и ввода сумм, особенно по таким статьям, как НДФЛ и другие удержания.

В уведомлениях следует указывать всю необходимую информацию, включая исчисленные и удержанные суммы, а также даты, когда были произведены выплаты. Количество иждивенцев и другие вычеты, например, на детей, будут четко указаны в соответствующих полях. Новые формы документов будут совместимы с онлайн-сервисами, где их можно будет подавать в электронном виде, что обеспечит более эффективный и своевременный способ соблюдения правил.

Введение новых форм призвано упростить процесс подачи отчетности и свести к минимуму количество ошибок. Обновления коснутся не только структуры форм, но и процедур их подачи. Важно следить за этими изменениями, чтобы обеспечить правильную подготовку и своевременную подачу всей документации.

Судебная практика

В последние годы участились судебные дела, связанные с правильным оформлением и подачей документов, связанных с налогообложением. Компании часто подвергаются тщательной проверке на предмет расхождений в отчетности, особенно в отношении начисления заработной платы сотрудникам и налоговых отчислений. В этом разделе мы рассмотрим основные аспекты того, как судебные решения повлияли на текущую практику, потенциальные риски для компаний и важность соблюдения обновленных нормативных актов.

- Последствия несоблюдения: Несоблюдение сроков представления требуемой налоговой информации может привести к штрафам. Закон обязывает компании обрабатывать и предоставлять точные данные в определенные сроки, и пропуск этих сроков даже на несколько месяцев может привести к значительным штрафам.

- Ключевые правовые решения: В нескольких судебных решениях подчеркивается важность правильного указания вычетов по НДФЛ (налог на доходы физических лиц). Ошибки, даже незначительные, в этой области могут привести к существенным правовым последствиям. Судебная практика показывает, что суды часто встают на сторону налоговых органов, подчеркивая ответственность работодателя за правильность заполнения декларации.

- Последние изменения: С внедрением новых программных систем, таких как 1С, произошли значительные изменения в порядке ввода и ведения данных. Неправильное использование этих систем привело к судебным разбирательствам, когда неспособность правильно внести данные в реестр стала причиной судебных споров. Суды четко дали понять, что компании должны полностью понимать и правильно применять эти технологии.

- Вычеты, связанные с детьми: В конкретных судебных делах рассматривался вопрос о налоговых вычетах на детей. Ошибки в указании этих вычетов часто приводили к спорам. Суды четко дали понять, что необходимо предоставлять точную информацию, и любые ошибки могут привести к возврату платежей и штрафам.

В целом, быть в курсе последних судебных решений крайне важно для любого бизнеса. Эти дела показывают важность точности и своевременности налоговой отчетности и потенциальные риски несоблюдения требований. Компаниям рекомендуется регулярно пересматривать свои процессы, следить за правильным использованием новых систем и обращаться за юридической помощью при возникновении неясностей.

Статьи, комментарии, вопросы и ответы

В этом разделе подробно рассматриваются ключевые темы, предлагаются комментарии экспертов и ответы на часто задаваемые вопросы. Вы узнаете, как действовать в различных ситуациях, разберетесь в последних изменениях и выясните, как эффективно соблюдать обновленные правила.

| Статья | Комментарии | Q&A |

|---|---|---|

| Новые правила отчетности о доходах в 2025 году | Узнайте, что изменилось в отношении подачи налоговых деклараций и НДФЛ в текущем году. | Как правильно указать удержанные суммы в 2025 году? |

| Понимание сроков подачи налоговых уведомлений | Узнайте о сроках и о том, как правильно подготовить уведомление с учетом новых графиков. | Когда подавать уведомление, если конец периода выпадает на праздничный день? |

| Как использовать «1С» для составления точной налоговой отчетности | Узнайте, как эффективно использовать программу «1С» для расчета и учета налогов. | Какие периоды необходимо включать в отчетность при использовании 1С? |

| Расчет зарплаты сотрудников и неиспользованных отпусков | Пошаговое руководство по учету неиспользованных дней отпуска при расчете зарплаты. | Как учесть неиспользованный отпуск в налоговом отчете? |

Каждая статья и комментарий дают максимальную ясность по конкретным вопросам, помогая вам понять, как применять новые правила в своей повседневной работе. Если у вас возникнут вопросы, в разделе «Вопросы и ответы» вы найдете краткие ответы на самые распространенные вопросы.

Нормативные акты

Понимание законодательной базы необходимо для эффективного управления налогами. В этом разделе представлен обзор ключевых законодательных документов, регулирующих процедуры и требования к налоговой отчетности. В нем освещаются правила, которым необходимо следовать, сроки, которые необходимо соблюдать, и лучшие практики обеспечения соответствия.

- В документах подробно описаны сроки и порядок уплаты налогов, а также информация, которая должна содержаться в уведомлениях, направляемых в налоговые органы.

- Особое внимание уделено срокам, в том числе срокам уплаты налогов и периодичности отчетных периодов.

- Приводятся практические примеры, иллюстрирующие, как правильно учитывать налог, удержанный из заработной платы, включая особые случаи, связанные с персоналом, имеющим детей.

- В руководстве также объясняется, почему важно соблюдать сроки представления отчетности и каковы последствия несвоевременной подачи.

- Вы также найдете информацию о том, как использовать налоговые регистры в программе «1С», чтобы все данные были правильно отражены и легко доступны для налоговых органов.

В 2025 финансовом году этот раздел будет особенно актуален, так как могут появиться новые практики, и очень важно быть в курсе последних обновлений. Представленная здесь информация призвана помочь вам подготовить и подать всю необходимую документацию в установленные сроки, независимо от того, выпадают ли они на выходные или нет.

НДФЛ: Как подавать уведомления и платить налог в 2025 году

В 2025 году порядок подачи уведомлений и уплаты налога на доходы физических лиц (НДФЛ) был обновлен, что внесло несколько ключевых изменений, о которых необходимо знать физическим и юридическим лицам. Понимание новых требований и сроков крайне важно для того, чтобы избежать штрафов и обеспечить соблюдение требований налоговых органов. Ниже мы рассмотрим основные аспекты процесса подачи уведомлений, сроки уплаты и важность точной отчетности.

В этом году порядок подачи уведомлений и уплаты НДФЛ претерпел изменения, отражающие изменения в налоговых кодексах и правилах. Чтобы правильно подать налоговую декларацию, важно знать, какие именно формы требуются, какие новые коды введены и куда подавать эти документы. Кроме того, был пересмотрен порядок учета неиспользованных вычетов, и налогоплательщикам следует ознакомиться с обновленной практикой, чтобы обеспечить правильное применение всех сумм, на которые они имеют право.

Основные изменения, на которые следует обратить внимание, включают введение новых форм и кодов, а также корректировки в процессе учета детей-иждивенцев, которые должны быть учтены в ваших налоговых декларациях. Сроки подачи уведомлений и уплаты исчисленной суммы налога остаются крайне важными, а несвоевременная подача документов может привести к штрафам и судебным разбирательствам.

Ниже приведена сводная таблица с указанием основных сроков и соответствующих действий, необходимых для подачи уведомлений и уплаты НДФЛ в 2025 году:

| Действие | Крайний срок | Важные примечания |

|---|---|---|

| Подать уведомление НДФЛ | Конец 8-го месяца, следующего за налоговым периодом | Убедитесь, что все необходимые документы включены; за несвоевременную подачу применяются штрафные санкции. |

| Оплатить НДФЛ | В течение месяца после подачи уведомления | Используйте правильные налоговые коды в соответствии с обновленными правилами. |

| Проверьте невостребованные вычеты | До наступления срока окончательной оплаты | Невозможность учесть вычеты может привести к переплате. |

Соблюдая эти рекомендации, вы сможете избежать распространенных ошибок и обеспечить эффективную и правильную обработку платежей и уведомлений НДФЛ в 2025 году.

Как подавать уведомления и платить налог на доходы физических лиц в 2025 году

В 2025 году процесс управления налогом на доходы физических лиц включает в себя несколько ключевых этапов. Налогоплательщики должны быть осведомлены о последних нормах и требованиях, чтобы обеспечить их соблюдение. Это включает в себя точную отчетность о доходах, уплату правильной суммы налога, а также соблюдение процедур уведомления и документооборота.

Ниже приводится перечень основных процедур по уплате подоходного налога в этом году:

- Подача уведомления: Когда вам необходимо сообщить налоговую информацию, очень важно своевременно подавать уведомления. Вы должны точно заполнить эти формы в соответствии с новыми правилами и сроками. Убедитесь, что вы указали все необходимые данные, включая коды и конкретные суммы, чтобы избежать задержек или проблем.

- Уплата налога: Налогоплательщики обязаны производить платежи на основе удержанных сумм и других определенных сумм. Платежи должны производиться в установленные сроки каждый месяц, чтобы избежать штрафов. Используйте соответствующие каналы для осуществления этих платежей, чтобы обеспечить их правильную обработку.

- Использование бухгалтерского программного обеспечения: Такие инструменты, как 1С, позволяют упростить процесс отчетности и платежей. Убедитесь, что программное обеспечение обновляется в соответствии с последними налоговыми правилами и изменениями. Это поможет вести точный учет и обеспечит правильную обработку всех проводок.

- Документация и ведение учета: Ведите тщательный учет всех документов, связанных с налогообложением, включая уведомления и подтверждения платежей. Эта документация будет необходима в случае возникновения вопросов или проведения проверок налоговыми органами. Точные записи также могут помочь в разрешении любых несоответствий.

- Понимание новых правил: Ознакомьтесь с новыми правилами, введенными в действие в 2025 году. Изменения в налоговом законодательстве или процедурах могут повлиять на то, как вы отчитываетесь и платите налоги. Информированность об этих изменениях поможет предотвратить ошибки и обеспечить соблюдение требований.

Эффективное решение этих вопросов поможет вам эффективно управлять своими обязательствами по уплате НДФЛ в 2025 году. Если у вас возникли сомнения или вам нужна дополнительная информация, проконсультируйтесь с налоговыми специалистами или ознакомьтесь с официальными руководствами для получения подробных инструкций.

Как управлять регистрами подоходного налога в 2025 году

В 2025 году ведение точного учета обязательств по подоходному налогу с физических лиц имеет решающее значение для соблюдения законодательства и эффективного управления налогами. Это включает в себя подробное отслеживание и отчетность по различным финансовым операциям и корректировкам, обеспечение своевременного представления и точности в документации, связанной с налогами.

Вот руководство по эффективному ведению налогового учета в текущем году:

- Ведение учета: Обеспечьте точное документирование всех записей, связанных с доходами и налоговыми вычетами. Это включает в себя отслеживание ежемесячных доходов, вычетов и любых корректировок, необходимых для точной отчетности.

- Периодическое обновление: Регулярно обновляйте регистры в конце каждого месяца, чтобы отразить самую актуальную информацию. Это помогает поддерживать точность и предотвращает возникновение проблем в последнюю минуту.

- Использование налогового программного обеспечения: Используйте современные инструменты и программное обеспечение, например 1С, для оптимизации процесса. Эти платформы помогут упорядочить данные, рассчитать налоговые обязательства и сформировать необходимые отчеты.

- Сроки подачи документов: Помните о сроках подачи налоговых документов. Убедитесь, что вы вовремя подали все необходимые формы и отчеты, чтобы избежать штрафов.

- Корректировки и исправления: При обнаружении расхождений или ошибок оперативно вносите необходимые исправления. Отслеживайте все поправки и при необходимости уведомляйте налоговые органы.

- Контроль платежей: Регулярно проверяйте и удостоверяйтесь в правильности налоговых платежей и удержаний. Убедитесь, что все налоги уплачены в установленные сроки, чтобы избежать начисления пени или штрафов.

Понимание нюансов налоговой отчетности и знание последних нормативных актов помогут вам эффективно вести налоговый учет. Всегда будьте в курсе всех изменений в налоговом законодательстве, которые могут повлиять на вашу отчетность и соблюдение законодательства.

Когда создавать налоговый регистр по подоходному налогу с физических лиц

Понимание сроков создания налогового регистра имеет решающее значение для соблюдения налогового законодательства. Знание того, когда следует начинать этот процесс, помогает обеспечить точный учет и представление всех необходимых данных. Вот руководство о том, как подойти к решению этой задачи и какие факторы следует учитывать.

Как правило, создание налогового регистра привязано к определенным финансовым периодам и требованиям к отчетности. Оно включает в себя мониторинг различных факторов, включая доходы, вычеты и налоговые обязательства. Правильный выбор времени может предотвратить проблемы с отчетностью и потенциальные штрафы.

- Ежемесячная отчетность: Налоговые регистры обычно обновляются ежемесячно, чтобы отразить доходы, удержанные налоги и другие важные данные. Очень важно отслеживать эти обновления, чтобы вести точный учет.

- Конец года: В конце финансового года необходимо провести всесторонний обзор и обновление налогового регистра. Это гарантирует, что вся финансовая деятельность за год правильно учтена и отражена в отчетности.

- Изменения в налоговых кодексах: Если в налоговых кодексах или правилах произошли изменения, важно соответствующим образом обновить налоговый регистр. Это поможет избежать расхождений и обеспечит выполнение всех налоговых обязательств.

- Сроки представления: Соблюдение сроков подачи отчетности имеет решающее значение. Задержки в подаче документов могут привести к штрафам и другим наказаниям. Во избежание проблем обязательно ознакомьтесь с конкретными сроками подачи налоговой информации.

Для эффективного управления данными рекомендуется проконсультироваться с налоговым специалистом или воспользоваться специализированным программным обеспечением, например «1С». Это поможет заполнить необходимые формы и обеспечить точное и своевременное заполнение налогового реестра.

Например, если у вас есть дети или другие вычеты, их необходимо учесть в налоговом регистре в соответствии с последними правилами. Если вы следите за изменениями и используете обновленные инструменты, это будет способствовать бесперебойной и корректной сдаче налоговой отчетности.

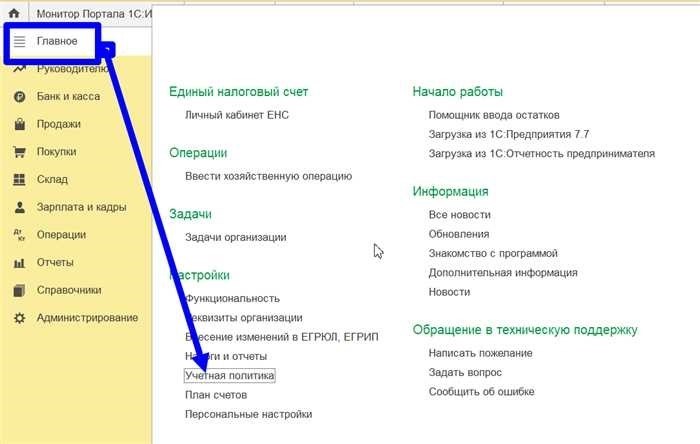

Где найти налоговые регистры в 1С

Когда речь идет об управлении налоговой информацией в «1С», знание того, где найти соответствующие регистры, необходимо для составления точной отчетности и соблюдения требований. В этом разделе мы расскажем вам о том, как найти эти регистры и понять их роль в расчете налогов.

Для начала вам необходимо получить доступ к разделу 1С, где хранятся налоговые регистры. Как правило, это делается через главное меню, где находятся пункты, связанные с управлением налогами. Здесь следует искать записи, относящиеся к налогу на доходы физических лиц. Эта область включает в себя различные регистры, содержащие подробную информацию об исчисленных налогах, удержанных суммах и произведенных платежах.

Например, чтобы найти регистр, показывающий суммы удержанного налога, перейдите в раздел «Налоги» и найдите отчет или регистр, в котором подробно указаны эти цифры. Система может предлагать опции фильтрации по периодам, что позволяет просматривать данные за определенные месяцы или годы, например за 2025 год. Обязательно проверьте уведомления и комментарии, связанные с каждым регистром, поскольку они могут предоставить дополнительные сведения и контекст.

Если вам необходимо проверить или обновить информацию, вы можете воспользоваться сервисом 1С, чтобы сформировать отчеты и убедиться в правильности всех данных. Не забывайте соблюдать сроки сдачи отчетности и представления документов, чтобы избежать штрафов и пеней. Регулярные проверки и обновления помогут вам оставаться в соответствии с последними нормативными требованиями и избежать проблем с налоговыми органами.

Подводя итог, можно сказать, что доступ к налоговым регистрам в 1С предполагает навигацию по меню системы, использование фильтров, а также информирование о сроках и обновлениях. Следуя этим рекомендациям, вы сможете эффективно вести налоговый учет и обеспечивать точность отчетности.

Как заполнить регистр «Налог на прибыль»: Практический пример

Заполнение регистра налогового учета предполагает понимание последних правил и обеспечение точности. Для 2025 года существуют особые правила, которым необходимо следовать, чтобы все было правильно оформлено. Этот процесс включает в себя сбор необходимых документов, использование соответствующих программных средств и соблюдение сроков, чтобы избежать штрафов.

Вот практический пример, иллюстрирующий ведение регистра налогового учета:

| Шаг | Описание |

|---|---|

| 1 | Подготовьте все соответствующие документы за рассматриваемый период. Сюда входят сведения о доходах, вычетах и любых неиспользованных суммах за предыдущие периоды. |

| 2 | Используйте надежный сервис или программное обеспечение, например «1С», для ввода данных в реестр. Убедитесь, что вся информация точно отражена в системе. |

| 3 | Проверьте записи, чтобы убедиться, что они соответствуют фактическим данным и отвечают последним нормам и правилам на 2025 год. |

| 4 | Отправьте заполненный реестр в сроки, указанные в правилах. Следите за сроками, чтобы избежать штрафов за несвоевременное представление. |

| 5 | Проверьте, нет ли новых требований или обновлений в практике на текущий год, и внесите соответствующие изменения. |

Выполняя эти действия, вы обеспечите актуальность налогового учета и его соответствие действующим нормам. Не забывайте быть в курсе всех изменений и вносите коррективы по мере необходимости, чтобы избежать проблем с налоговыми органами.

Какие коды использовать в регистре подоходного налога

При управлении налогообложением доходов физических лиц очень важно понимать, какие коды следует использовать. Эти коды играют важную роль в точном отражении и отслеживании доходов, налоговых удержаний и сопутствующих деталей. Правильный выбор и применение этих кодов обеспечивает соблюдение требований законодательства и помогает избежать возможных проблем с налоговыми органами.

Для каждого периода необходимо выбрать правильный код в зависимости от вида дохода, характера удержания налога и конкретных обстоятельств, связанных с налогоплательщиком. Этот процесс включает в себя обращение к официальным документам, таким как налоговые акты и нормативные документы, которые определяют порядок классификации различных видов финансовой информации. Использование правильных кодов гарантирует, что ваши отчеты будут отражать точные суммы и соответствовать нормативным стандартам.

Для решения этой задачи вам могут пригодиться программные решения, такие как 1С, которые помогают в подготовке и сдаче отчетности. Необходимо следить за обновлениями и изменениями в налоговом законодательстве, которые могут повлиять на используемые вами коды. Своевременное и точное представление этой информации поможет избежать штрафов и обеспечит бесперебойное налоговое администрирование.

Следите за сроками и будьте усердны в обновлении своих записей. Соблюдая точность и придерживаясь установленных правил, вы сможете эффективно справиться с обязанностями по представлению налоговой отчетности и избежать любых осложнений, связанных с налоговым периодом.

Что произойдет, если вы не будете вести реестр по подоходному налогу с физических лиц

Неумение вести точный учет сведений о подоходном налоге может привести к целому ряду проблем. Этот недосмотр влияет как на точность налоговой отчетности, так и на своевременное представление соответствующих документов. Важно понимать возможные последствия пренебрежения этой обязанностью, чтобы избежать осложнений.

Во-первых, отсутствие надлежащей документации может привести к расхождениям между рассчитанными и фактически отраженными в отчетности суммами. Отсутствие правильных записей может привести к трудностям при проверке точности удержания налогов и вызвать расхождения в налоговых уведомлениях.

Кроме того, отсутствие полных данных может усложнить процесс подачи налоговых деклараций. В отсутствие точных данных вы можете не уложиться в сроки подачи декларации, что может привести к штрафам или судебным разбирательствам. Очень важно следовать правильным процедурам, чтобы обеспечить соблюдение налогового законодательства.

Кроме того, вы можете столкнуться с проблемами, связанными с соблюдением нормативных требований. Налоговые органы ожидают точного учета доходов и удержаний. Непредоставление этой информации в установленные сроки может привести к дополнительным проверкам, штрафам или даже судебным разбирательствам. Важно понимать правила и неукоснительно следовать им.

Подводя итог, можно сказать, что поддержание хорошо организованной системы отслеживания информации, связанной с налогами, необходимо для того, чтобы избежать недоразумений и штрафов. Убедитесь, что вы следуете установленным инструкциям и срокам, чтобы содержать финансовую документацию в порядке и соблюдать все нормативные требования.

Краткий обзор

Понимание процесса отчетности о доходах физических лиц и налогообложения включает в себя несколько основных этапов. В этом разделе мы расскажем вам о том, как подготовить и подать эти отчеты, обеспечив соблюдение нормативных требований и сроков.

- Во-первых, очень важно знать, какие формы и периоды требуются. Различные периоды и формы применяются в зависимости от конкретной ситуации и вида отчитываемых доходов.

- Далее необходимо правильно ввести все необходимые данные, включая суммы удержаний и сведения о каждом человеке. Точное ведение учета крайне важно, чтобы избежать ошибок.

- Помните о сроках подачи отчетности. Своевременная подача документов необходима для того, чтобы избежать штрафов и обеспечить своевременное выполнение всех налоговых обязательств.

- Следите за тем, чтобы все уведомления и ответы налоговым органам обрабатывались надлежащим образом. Это включает в себя представление необходимых документов и оперативное рассмотрение любых запросов.

- И наконец, следите за всеми обновлениями и изменениями в налоговом законодательстве, которые могут повлиять на процесс подготовки отчетности. Информированность поможет соблюсти требования и избежать проблем.

Например, если вы используете бухгалтерское программное обеспечение типа «1С», убедитесь, что оно правильно настроено на нужные периоды и типы отчетов. Это может значительно упростить процесс.

Соблюдение этих рекомендаций поможет вам эффективно справляться с обязанностями по составлению налоговой отчетности и избежать распространенных «подводных камней».

Как подготовить сведения об удержанном НДФЛ с 2025 года в «1С Зарплата и управление персоналом 8» редакция 3

Подготовка точных данных по удержанным налогам крайне важна для соблюдения законодательства и составления отчетности. В связи с введением новых требований с 2025 года важно понимать, как правильно управлять и учитывать эти данные в «1С Зарплата и управление персоналом 8» редакция 3. В этой статье вы узнаете, как правильно вводить данные, соблюдать сроки и эффективно работать с обновлениями.

Для начала вам нужно настроить систему в соответствии с последними налоговыми правилами. Это включает в себя ввод правильных кодов, проверку сумм и настройку параметров отчетности с учетом изменений за текущий год. Также необходимо знать о сроках сдачи отчетности и правильных процедурах формирования налоговых уведомлений.

В основном разделе программы следует сосредоточиться на настройке сведений об удержанном налоге. Убедитесь, что вы точно ввели все необходимые цифры и проверили, что ваши записи соответствуют последним налоговым кодексам. Система поможет вам управлять данными и формировать необходимые отчеты, но вы должны регулярно проверять информацию на предмет ее корректности.

При подготовке уведомлений и документов для налоговых органов важно придерживаться установленных сроков. Регулярно обращайтесь к обновлениям и ресурсам поддержки системы, чтобы быть в курсе всех изменений в нормативных актах. Убедитесь, что вы понимаете требования к своевременной подаче этих документов, чтобы избежать проблем с соблюдением налогового законодательства.

Следуя этим рекомендациям и используя возможности «1С Зарплата и управление персоналом 8» редакция 3, вы сможете эффективно справиться с подготовкой налоговых данных и выполнить все обязательства за 2025 год. Если у вас возникнут вопросы или потребуется помощь, обратитесь к разделам помощи в программе или проконсультируйтесь с вашим бухгалтером.

Подоходный налог с физических лиц в 2025 году: Новые сроки уплаты налога и подачи уведомления

В 2025 году вводятся существенные изменения в отношении сроков уплаты налога и подачи уведомления. Эти изменения направлены на оптимизацию процесса и обеспечение соответствия обновленным нормативным требованиям. Понимание этих новых сроков имеет решающее значение для точного управления налогами и избежания штрафов.

На 2025 год были пересмотрены сроки уплаты налогов и подачи уведомлений. В частности, новые правила предусматривают, что налоги должны быть уплачены и уведомления поданы в установленные сроки, которые могут отличаться от предыдущих лет. Это позволит налогоплательщикам придерживаться последних правил и избежать возможных штрафов.

Обновленный график включает новые даты как для уплаты налогов, так и для подачи уведомлений в налоговые органы. Месяц, до которого вы должны выполнить эти действия, был скорректирован, и эти изменения призваны упростить соблюдение законодательства и снизить нагрузку на налогоплательщиков.

В частности, налоги за текущий год должны быть уплачены до конца указанных месяцев, а уведомление о доходах и налоговые сведения должны быть представлены в новые сроки. Порядок, в котором должны быть произведены эти платежи и поданы документы, подробно описан в пересмотренных правилах. Несоблюдение этих сроков может привести к штрафам.

Например, если вы должны отчитаться о доходах и налогах за 2025 год, убедитесь, что вы сделали это к новому сроку. Это включает в себя точное заполнение форм и предоставление всех необходимых документов. Штрафы за несвоевременную подачу или оплату также обновлены, и их следует учитывать, чтобы избежать непредвиденных расходов.

Чтобы не нарушать установленные требования, ознакомьтесь с обновленными кодами и форматами уведомлений и платежей. Подробная таблица этих изменений и раздел FAQ помогут прояснить любые неясности, связанные с новым процессом. Рекомендуется тщательно изучить эти обновления, чтобы обеспечить правильное выполнение налоговых обязательств.

Что вы узнаете

В этом разделе представлен всеобъемлющий обзор ключевых аспектов, связанных с представлением отчетности о доходах физических лиц. Вы узнаете о важных сроках, порядке подачи уведомлений и необходимых формах. Понимание изменений и обновлений в нормативных актах поможет вам более эффективно ориентироваться в процессе.

Вот что вы можете ожидать узнать:

- Сроки и периоды: Узнайте о конкретных сроках подачи документов и сроках, в течение которых должны быть представлены уведомления. Узнайте, как часто нужно подавать отчеты и каковы последствия пропуска этих сроков.

- Процедуры подачи: Ознакомьтесь с пошаговым процессом подачи отчетов, включая любые новые требования или изменения в процедурах подачи, которые могли быть введены в этом году.

- Необходимые формы и документы: Ознакомьтесь с формами, необходимыми для представления отчетности, и информацией, которую они должны содержать. В том числе подробно о новых формах и о том, как их правильно заполнять.

- Изменения в законодательстве: Будьте в курсе всех изменений в нормативных актах, влияющих на отчетность о доходах. Узнайте о последних изменениях, которые могут повлиять на порядок представления отчетности о доходах, и о том, как соблюдать новые правила.

- Расчеты и вычеты: Узнайте, как рассчитать свои доходы и вычеты, включая любые новые методы или требования к расчету этих показателей.

- Примеры и рекомендации: Ознакомьтесь с практическими примерами и рекомендациями для обеспечения точности отчетности. В этом разделе представлены примеры сценариев и решения распространенных вопросов.

Освоив эти элементы, вы будете лучше подготовлены к тому, чтобы эффективно и в соответствии с последними требованиями выполнять свои обязанности по составлению отчетности о доходах.

Как изменился расчетный период для налога на доходы физических лиц

Недавние обновления налогового законодательства привели к значительным изменениям в расчетном периоде для налога на доходы физических лиц (НДФЛ). Эти изменения крайне важно понимать как работодателям, так и сотрудникам, чтобы обеспечить соответствие новым требованиям. В этом разделе представлен подробный обзор изменений и того, как они влияют на отчетность и уплату налогов.

Ранее расчетный период для НДФЛ мог соответствовать различным правилам и срокам. Однако, начиная с 2025 года, в нормативных актах прописан новый подход. Это влияет на то, как определяются и отражаются в отчетности периоды, что приводит к изменениям в порядке исчисления и декларирования НДФЛ.

Например, согласно новым правилам, период расчета налога теперь будет привязан к календарному году, заканчивающемуся 31 декабря. Это изменение обеспечивает стандартизацию и единообразие всех расчетов, сокращая количество расхождений и упрощая процесс отчетности.

Работодателям придется соответствующим образом скорректировать свою практику. Обновленный период означает, что налоговые расчеты теперь будут основываться на полном календарном годе, а не на разных периодах, как это было в прошлом. Это повлияет на порядок удержания налогов и представления отчетности о доходах сотрудников, включая корректировки с учетом изменений в статусе иждивенцев или других соответствующих факторов.

Чтобы соответствовать новым правилам, организации должны представлять точные отчеты и уведомления до конца года. Несоблюдение этих обновленных требований может привести к штрафам или проблемам с налоговыми органами. Важно изучить и адаптировать эти изменения, чтобы обеспечить бесперебойную работу и избежать возможных осложнений.

| Период | Предыдущее положение | Новое положение (2024 год) |

|---|---|---|

| Расчетный период | Различные периоды | Календарный год (заканчивается 31 декабря) |

| Крайний срок представления | Гибкий | Конец года |

| Корректировки на иждивенцев | Переменная | Стандартизированный Ежегодно |

Работодателям и специалистам по налогообложению важно быть в курсе этих изменений и убедиться, что они отражены во всей соответствующей документации и практике. Такой упреждающий подход будет способствовать более плавному переходу на новые расчетные периоды и поможет решить любые вопросы или проблемы, которые могут возникнуть.

Когда перечислять подоходный налог в 2025 году

В 2025 году график перечисления подоходного налога будет соответствовать новым правилам, установленным регулирующими органами. Понимание этих обновленных сроков крайне важно для соблюдения требований и избежания возможных штрафов. Сроки перечисления зависят от различных факторов, включая частоту подачи отчетности и особенности вашей финансовой документации.

Во-первых, налог должен быть перечислен в соответствии с новыми правилами, регулирующими налоговый год 2025. Сроки уплаты могут различаться в зависимости от того, какие отчеты вы должны представлять — ежемесячные или ежеквартальные. Необходимо внимательно изучить новые графики и согласовать их с вашими циклами платежей и отчетности.

Во-вторых, если в ваших финансовых данных произошли какие-либо изменения, например корректировка зарплаты или других облагаемых налогом выплат, вы должны убедиться, что они точно отражены в ваших налоговых декларациях. Это важно для определения правильной суммы налога, подлежащей перечислению.

Например, если вы удержали налог из зарплаты своих сотрудников, вам необходимо обеспечить перечисление этих сумм в налоговые органы в установленные сроки. Задержки или неточности в этих переводах могут привести к штрафам или дополнительным проверкам со стороны налоговых органов.

Кроме того, рекомендуется использовать обновленные бухгалтерские программы или сервисы, например, последнюю версию «1С», чтобы вести точный учет и упростить процесс подачи отчетности. Это поможет вам соблюсти новые сроки и снизить риск ошибок при подаче налоговой отчетности.

Подводя итог, можно сказать, что понимание и соблюдение новых сроков перечисления подоходного налога в 2025 году имеет решающее значение. Обязательно изучите обновленные графики, внесите соответствующие коррективы в свою отчетность и используйте надежные инструменты для управления налогами.

Каковы сроки подачи уведомлений о подоходном налоге в 2025 году?

В 2025 году крайне важно придерживаться установленных сроков подачи уведомлений, связанных с подоходным налогом. Эти сроки обеспечивают надлежащее соблюдение налогового законодательства и помогают избежать возможных штрафов. Сроки подачи могут варьироваться в зависимости от нескольких факторов, включая конкретный вид уведомления и обстоятельства налогоплательщика.

Вот общий обзор основных периодов подачи уведомлений о подоходном налоге в предстоящем году:

- Подача годового налогового отчета: Налогоплательщики должны подавать свои годовые отчеты о подоходном налоге до конца четвертого месяца после окончания календарного года. Например, крайним сроком для 2023 года будет 30 апреля 2025 года.

- Ежеквартальные уведомления: Уведомления, связанные с ежеквартальными налоговыми платежами, должны быть представлены в течение месяца после окончания каждого квартала. Сроки подачи уведомлений — 30 апреля, 31 июля, 31 октября и 31 января следующего года.

- Ежемесячные обновления: Работодатели должны ежемесячно представлять уведомления о подоходном налоге, удержанном с работников. Эти отчеты должны быть представлены до 15 числа следующего месяца. Например, отчет за январь должен быть представлен до 15 февраля 2025 года.

Чтобы своевременно подавать отчеты, необходимо быть в курсе всех изменений в налоговом законодательстве и сроках. Задержки в подаче уведомлений могут привести к штрафам и дополнительным процентам. Поэтому понимание и соблюдение правильных сроков является жизненно важным для эффективного управления налогами.

Какие коды использовать в налоговых уведомлениях с 2025 года

По мере перехода к 2025 году обновляются рекомендации по кодам, которые должны использоваться в налоговых уведомлениях. Понимание этих изменений крайне важно для обеспечения соблюдения требований и избежания потенциальных штрафов. В данном разделе представлен краткий обзор новых требований, включая соответствующие коды и их применение в различных уведомлениях.

Начиная с января 2025 года, в налоговых документах необходимо точно отражать определенные коды. Эти обновления являются частью более широкой реформы, направленной на оптимизацию процесса отчетности. Ниже приведена таблица с указанием новых кодов, которые необходимо использовать в уведомлениях, и их соответствующих целей.

| Код | Описание | Применимый период |

|---|---|---|

| 8 | Новый код для конкретных налоговых событий | С января 2025 года и далее |

| 1 | Код для стандартной отчетности о доходах | Ежемесячное представление |

| 2 | Код для нестандартных сценариев доходов | По мере необходимости |

При заполнении уведомлений убедитесь, что эти коды используются правильно, чтобы отразить точный характер налоговых событий. Это поможет вести правильный налоговый учет и избежать проблем с налоговыми органами. Всегда проверяйте последние обновления и консультируйтесь со своим налоговым консультантом или с бухгалтерскими программами, такими как 1С, чтобы оставаться в соответствии с действующими нормами.

Что нужно учитывать при подаче уведомлений о рассчитанных суммах

Когда от вас требуется подавать уведомления об исчисленных суммах, крайне важно следовать определенной процедуре, чтобы обеспечить точность и соответствие. Чтобы избежать ошибок и штрафов, необходимо выполнить ряд шагов и учесть все нюансы. Понимание этих шагов может предотвратить проблемы и помочь вам эффективно управлять процессом подачи.

Прежде всего, необходимо знать о сроках подачи этих уведомлений. Чтобы избежать штрафов, формы должны быть заполнены и поданы в установленные сроки. Как правило, уведомления подаются ежемесячно и отражают суммы, начисленные за соответствующие периоды.

Убедитесь, что вы правильно заполнили формы, указав все необходимые данные. Это включает в себя точное отражение сумм дохода, удержанных налогов и неиспользованных налоговых вычетов. Ошибки в этих данных могут привести к штрафам или осложнениям при подаче отчетности в будущем.

| Ключевые пункты | Описание |

|---|---|

| Крайний срок | Подавайте уведомления в установленный срок, чтобы избежать штрафов. |

| Точность | Дважды проверьте правильность сумм дохода и удержанных налогов. |

| Неиспользованные налоговые вычеты | Правильно учитывайте неиспользованные налоговые вычеты, чтобы избежать проблем в будущем. |

| Заполнение формы | Убедитесь, что вся необходимая информация включена в уведомления. |

Важно также отметить, что при подготовке уведомлений следует учитывать любые новые правила или изменения, введенные в текущем году. Актуальность этих изменений поможет обеспечить их соблюдение и избежать ошибок.

Соблюдение этих рекомендаций позволит вам правильно и в установленные сроки подавать уведомления и избежать возможных проблем, связанных с вашими налоговыми обязательствами.

Почему новый порядок уплаты подоходного налога вводится в 2025 году

С 2025 года вступает в силу новый порядок управления подоходным налогом, направленный на повышение точности и эффективности налоговой отчетности и соблюдения налогового законодательства. Это изменение отражает постоянную работу по оптимизации процесса и обеспечению соблюдения обновленных правил всеми заинтересованными сторонами. Цель состоит в том, чтобы упростить порядок выполнения налоговых обязанностей физическими и юридическими лицами и повысить прозрачность финансовой отчетности.

Согласно пересмотренным правилам, к отчетности о доходах и соответствующим налоговым удержаниям будут предъявляться новые требования. В частности, изменится порядок регистрации и представления информации. Налогоплательщики должны будут более тщательно отслеживать и представлять отчетность о своих доходах, а также о любых удержанных налогах. В новой системе будут использоваться усовершенствованные технологии и инструменты, помогающие вести точный учет и своевременно представлять отчетность.

Для работодателей и финансовых менеджеров будет очень важно адаптироваться к этим изменениям, используя обновленные системы программного обеспечения и соблюдая новые сроки. Изменения предполагают ужесточение сроков представления отчетов, а за несоблюдение или неточности могут быть наложены штрафы. Пересмотренный порядок потребует от организаций вести подробный учет всех операций и обеспечивать точное отражение и депонирование налоговых платежей.

В целом, вводимая новая процедура направлена на совершенствование процесса представления налоговой отчетности, сокращение количества ошибок и повышение ответственности. Важно, чтобы все заинтересованные стороны поняли и выполнили новые требования, чтобы избежать возможных проблем и обеспечить бесперебойную работу в рамках обновленной налоговой системы.

Таблица сроков уплаты подоходного налога с физических лиц в 2025 году

В наступающем году физическим и юридическим лицам крайне важно быть в курсе основных сроков уплаты налога на доходы физических лиц. Правильное соблюдение этих сроков обеспечивает соответствие нормативным требованиям и помогает избежать потенциальных штрафов. Понимание этих сроков также поможет своевременно подавать документы и платежи, что крайне важно для бесперебойной финансовой деятельности и точного ведения учета.

| Событие | Крайний срок | Подробности |

|---|---|---|

| Подача налоговой декларации | 15 апреля 2025 года | Подайте свою ежегодную налоговую декларацию до этой даты. Невыполнение этого требования может повлечь за собой штраф. |

| Ежеквартальные налоговые платежи | 15 апреля, 15 июля, 15 октября, 15 января (в следующем году) | Обеспечьте своевременные платежи каждый квартал, чтобы избежать дополнительных начислений и штрафов. |

| Подача отчета о доходах работодателя | 28 февраля 2025 года | Работодатели должны представить отчеты об удержанных доходах до конца февраля. |

| Уведомления о корректировке | В течение 30 дней после получения | Если вы получили уведомление о каких-либо корректировках или изменениях, ответьте на него и внесите коррективы в свои отчеты в течение 30 дней. |

| Завершение ежегодной сверки | 31 марта 2025 года | Завершите все сверки и обеспечьте внесение всех необходимых корректировок до этого срока. |

Чтобы эффективно управлять своими налоговыми обязательствами, убедитесь, что вы знакомы с этими датами и имеете системы для их отслеживания и соблюдения. Регулярное обновление информации и тщательное планирование помогут вам избежать проблем и обеспечить соблюдение требований в течение всего года.